Ohne Moos nix los?

Die Idee ist da, du hockst auf heißen Kohlen und sprühst nur so vor Tatendrang. Aber so schön und bahnbrechend deine Idee auch sein mag – ohne Moneten keine Raketen. Gut, das war’s jetzt aber mit den Reimen. Beschäftigen wir uns lieber damit, wie du an Geld kommst, um deine Idee in die Tat umzusetzen. Welche Möglichkeiten hast du für deine Startup Finanzierung? Ich helfe dir dabei einen Überblick zu bekommen.

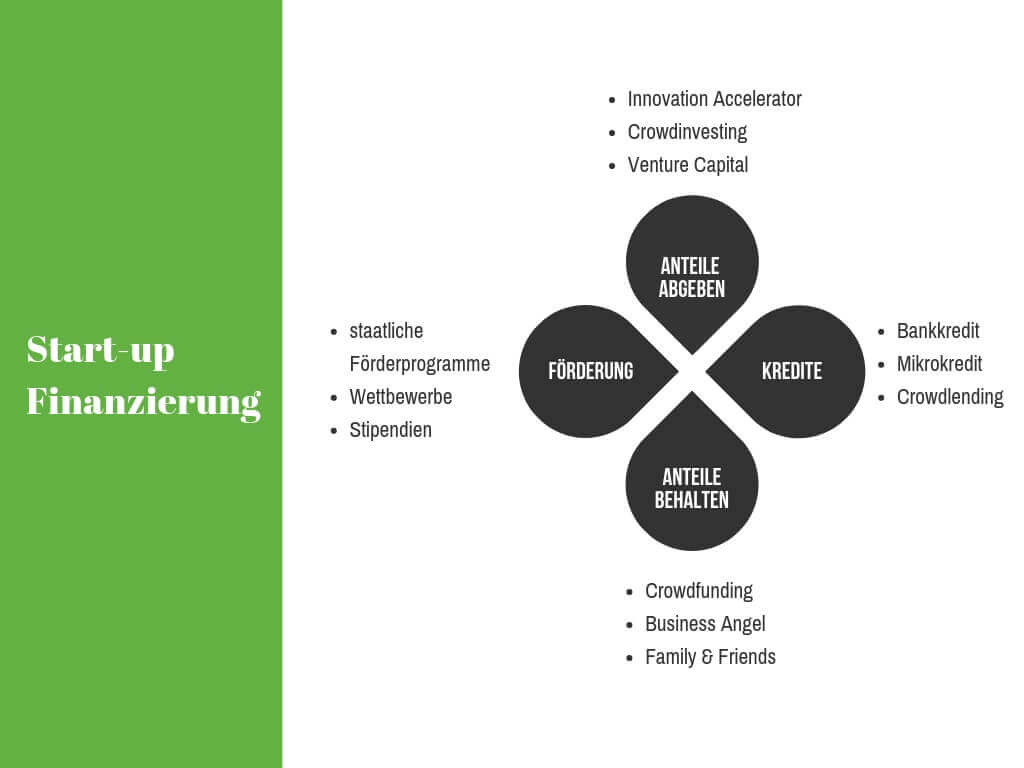

Es gibt viele Wege, wie du deine Geschäftsidee finanzieren kannst. Zunächst musst du dir die Frage stellen, ob du das aus eigener Tasche tun kannst oder, ob du andere um Geld bittest. Selbst- oder Fremdfinanzierung – das ist hier die Frage.

Für Dich zum Überblick

Selbstfinanzierung: Bootstrapping

Fangen wir doch mit der Selbstfinanzierung an. Wenn du eigene Reserven angespart hast und mit einer gewissen Sicherheit in deine Selbstständigkeit startest, kannst du durch sparsames Wirtschaften lange aushalten, bis die ersten Gewinne eintrudeln.

Das nennt man auch Bootstrapping (was‘n fancy Begriff). Bei dieser Art der Startup Finanzierung greifst du ausschließlich auf eigenes Kapital zurück, anstatt auf externe Mittel. Du arbeitest hierbei mit einem sehr engen Budget und knappen Ressourcen. Das Ziel ist es, die Betriebskosten möglichst gering zu halten und schnell einen positiven Cash Flow zu erzielen. Dabei kannst du dich auf Gewinne und Rücklagen stützen. Eigene Finanzleistungen haben, neben einer gewissen Sicherheit bei Banken, noch mehr Vorteile.

Handelt es sich um dein eigenes Geld, bist du natürlich auch um einiges motivierter dieses in Gewinn umzuwandeln. Da du mit knappen Ressourcen beginnst, sollte dein Arbeits- und Planungsprozess klar strukturiert sein. Letztlich ist der größte Vorteil bei dieser Art der Finanzierung, dass so gut wie alle Anteile bei dir, dem Gründer, verbleiben und du somit eine große Freiheit genießt.

Allerdings bedeutet eigene Finanzierung auch jede Menge Druck, denn es steht das eigene, hart erarbeite Geld auf dem Spiel. Zudem bist du auf dich allein gestellt und kannst nicht so einfach auf Know-how von Externen, z.B. deinem Business Angel zurückgreifen. Das kann natürlich zu Fehlentscheidungen führen, was aber nicht deinen Ruin bedeuten muss.

Manch eine Idee kann schon mal die eigenen, finanziellen Rücklagen übersteigen. Dann muss eine kleine Finanzspritze her. Deine Optionen scheinen hier endlos. Von normalen Krediten oder Darlehen bei der Hausbank über Crowdfunding bis hin zu staatlichen Förderungen. Da stellt sich die Frage, welche Finanzierung für dein Startup die Richtige ist. Gehen wir doch eins nach dem anderen durch.

Startup Finanzierung mit Family and Friends?

Wer ist daran interessiert, dass es dir gut geht und du nicht in finanzielle Notlagen gerätst? Genau, die Personen, die dir am nächsten stehen. Das schöne an Familienmitgliedern ist, dass sie für dich einstehen und vermutlich keine oder keine hohen Zinsen für das geliehene Geld verlangen. Das soll nicht heißen, dass du das geliehene Geld als selbstverständlich ansehen sollst. Gehe verantwortlich damit um und zeige ihnen, dass du es sinnvoll einsetzt. Denn auch wenn deine Freunde und Verwandten dich schätzen, kann es sein, dass sie dieses Geld irgendwann wieder brauchen oder zurückwollen. Mit einem ehrlichen, respektvollen Umgang könnt ihr dafür sorgen, dass die Freundschaft nicht beim Geld aufhört.

Die Vorteile dieser Art der Startup Finanzierung liegen auf der Hand: Du musst dich nicht durch harte Bank- oder Investorengespräche quälen. Du hast das Geld oft schneller auf dem Konto und außerdem deine liebsten Menschen als Investoren gewonnen. Allerdings gibt es auch erhebliche Nachteile: die Summe des zu verleihenden Geldes hängt stark von der finanziellen Leistungsfähigkeit deines Umfeldes ab. Nicht jeder hat die Möglichkeit, Verwandte und Freunde um Geld zu bitten, weil es schlichtweg nicht vorhanden ist. Darüber hinaus ist es auch schon zu Situationen gekommen, in denen eine solche Form der Finanzierung Freundschaften oder Beziehungen erheblich geschädigt haben. Umso wichtiger ist es, dass du mit dem Geld vernünftig umgehst und es wie dein eigenes behandelst!

Fremdfinanzierung: Kredit von der Bank

Darlehen und Kredite von Banken sind eine der geläufigsten Methode der Startup Finanzierung. Dabei wird nach Vorlage eines aussagekräftigen Businessplans in den besten Fällen ein Darlehen über einen gewissen Zeitraum aufgesetzt.

Auch hier gibt es viele Vor- und Nachteile. Auf der einen Seite ist die Bank nicht an Unternehmensanteilen interessiert. Das heißt, du bleibst Herr oder Frau deines eigenen Unternehmens. Die Nachteile sind vor allem die eigene Haftung.

Banken wollen Sicherheit in Form von Rücklagen, Gewinnausschüttungen und ähnlichem haben. Häufig haftest du mit deinem Privatvermögen. Aber kaum ein Gründer kann zu Beginn seines Daseins diese Art von Sicherheiten aufweisen, weshalb es oft zu Schwierigkeiten bei der Kreditaufnahme kommt. Gerade Gründer mit innovativen Ideen oder Produkten, die bislang noch nicht ihre Markttauglichkeit unter Beweis gestellt haben, tun sich bei dieser Art der Startup Finanzierung schwer.

Aber damit bist du nicht allein. Aus einer Studie des Deutschen Startup Monitors geht hervor, dass jedes dritte Startup bei der Bank leer ausgeht. Dennoch – manchmal sind die Banken gnädig und sehen Potenzial in bestimmten Ideen. Damit du das nächste Bankgespräch souverän rocken kannst, habe ich für dich eine kleine Checkliste erstellt: Dinge, die du unbedingt beachten solltest.

Fremdfinanzierung: Mikrokredite

Für eine Startup Finanzierung mit kleineren Geldbeträgen gibt es sogenannte Mikrokredite. Klingt süß, oder? Diese Darlehen bis maximal 20.000 Euro sind mit besseren Konditionen als normale Kredite ausgestattet. Beispielsweise sind tilgungsfreie Anlaufzeiten möglich. Einreichen kannst du den Antrag auf einen solchen Kredit bei Förderbanken oder Mikrofinanzinstituten, wie dem Mikrofonds Deutschland.

Auch wenn diese keine Bankzulassung haben, bearbeiten sie dennoch deinen Antrag und stellen eine Empfehlung für die zuständige Bank, von der du letztlich deinen Kredit erhältst. Neben der Bearbeitung deiner Unterlagen und einer Kreditanalyse steht dir das Mikrokreditinstitut auch während der Laufzeit mit intensiver Betreuung zur Seite.

Die Laufzeit des Darlehens kann hierbei wenige Monate bis zu drei Jahre betragen, in der die Raten monatlich oder endfällig bei einem Zinssatz von 8 – 9 % getilgt werden können. Anders als bei normalen Krediten kannst du hier aber auch immer sofort zu 100 % tilgen, ohne zusätzliche Gebühren zu zahlen. Als Sicherheit reicht eine Bürgschaft schon aus, weshalb es für viele eine einfache Alternative ist, um an Geld für kurzfriste Ziele zu kommen.

Alles in allem eine runde Sache, dieser Mikrokredit.

Förderung: Förderprogamme von Bund und Ländern

Es gibt viele Formen der Startup Finanzierung während der Anlaufphase. Der Vorteil einer staatlichen Förderung gegenüber herkömmlichen Krediten liegt darin, dass neben einem finanziellen Zuschuss auch mit Know-how und Branchenkenntnissen unterstützt wird

Gerade Bund und Länder engagieren sich immer stärker für die Förderung von Start-Ups durch spezielle Programme. So hat zum Beispiel jedes Bundesland eigene Förderprogramme für Unternehmensgründer. Neben der staatlichen Förderung gibt es hier unter anderem Gründerzuschüsse, Förderungen durch Innovation Accelerators, Gründerfonds und Förderkredite der KfW (Kreditanstalt für Wiederaufbau).

Die Voraussetzungen sind im Vergleich zu einem Bankdarlehen etwas günstiger, da die Anforderungen an die Gründer geringer gehalten sind. Dennoch wirst du nicht um eine Bank herumkommen, denn eine Beantragung zur Förderung geht nur über deine Hausbank selbst. Das heißt, dass deine Daten zunächst von der Bank geprüft und erst dann an die fördernden Institute weitergegeben werden. Du musst also zwei Parteien von dir überzeugen.

Aber keine Panik – hast du für die Bank schon alles vorbereitet der Antrag geht durch, stimmen die Institute meistens auch zu. Vorlegen musst du unter anderem deinen Businessplan, eine Rentabilitätsvorschau und deinen Lebenslauf. Dazu kommen dann weitere Antragsformulare. Gefördert werden kann jeder, der sich in der Gründung befindet, also noch keine fünf Jahre am Markt besteht. Die KfW Bank bietet sogar Kredite bis zu einem Betrag von 100.000 Euro an, vorausgesetzt bei den Gründern handelt es sich um natürliche Personen. Das heißt, der Unternehmer muss als Mensch in seiner Rechtsrolle auftreten. Hört sich banal und hochgestochen zugleich an, ich weiß, aber ein Verein oder eine GmbH wäre demnach ausgeschlossen. Diese Kredite haben darüber hinaus den Vorteil, dass sie meist tilgungsfreie Zeiträume bieten und oft mit verbilligten Zinssätzen angeboten werden.

Förderung: Gründungszuschuss (Agentur für Arbeit)

Eine weitere Form der Förderung durch den Staat ist der Gründerzuschuss durch das Arbeitsamt. Diese Art der Startup Finanzierung kannst du erhalten, wenn du arbeitslos gemeldet bist und in die Selbstständigkeit starten möchtest.

Laut einer Umfrage der KfW nehmen allerdings nur 20% der Gründer einen Zuschuss des Arbeitsamtes als Finanzierungsquelle an. Das liegt daran, dass die Anzahl der Bewerber für eine solche Förderung leider (oder zum Glück – wie man’s nimmt) sehr hoch ist und die zu verteilenden Zuschüsse begrenzt sind. Darum ist es auf der einen Seite relativ schwierig an diese Startup Finanzierung zu kommen, aber auf der anderen Seite nicht unmöglich. Es erfordert nur gute Vorbereitung und Mühe.

Zur Existenzsicherung erhältst du mit dem Gründungszuschuss in den ersten sechs Monaten deiner Gründung einen monatlichen Zuschuss von 300 Euro, nach momentanem Stand. In einer zweiten Phase, die weitere neun Monate andauert, kannst du dann einen weiteren Zuschuss von 300 Euro pro Monat erhalten, allerdings nur, wenn du eine „intensive Geschäftstätigkeit und eine hauptberufliche unternehmerische Aktivität“ vorweisen kannst.

Soweit so gut, aber warum ist dieser Zuschuss, abgesehen von der Menge der Bewerber, so schwer zu bekommen? Das liegt vor allem daran, dass es sich um eine Ermessensentscheidung handelt, bei der der zuständige Sachbearbeiter darüber entscheidet, ob es sich lohnt deine Idee zu fördern oder nicht.

Es heißt also in diesem Fall Selbstmarketing zu leisten, denn hier ist Überzeugungsarbeit gefragt. Wie bei allen anderen Finanzierungsarten steht auch der Businessplan wieder im Fokus. Dieser ist das Herz und die Seele deines Antrags.

Im nächsten Schritt geht es an die Strategie. Du solltest aufzeigen können, wie du an Gelder kommen möchtest, beispielsweise durch ein weiteres Darlehen bei einer Bank oder sogar durch ein Stipendium. Sei auch hier sehr gewissenhaft und lasse keinen Raum für Spekulationen.

An dieser Stelle lege ich dir die Hilfe eines Gründungsberaters wärmstens ans Herzen, um Stolperfallen zu vermeiden.

Alle Unterlagen beisammen? Dann folgt die Vorbereitung auf das Gespräch. Wie ich schon sagte, erfordert der Gründerzuschuss jede Menge Mühe und ein sehr gutes Selbstmarketing: Sei überzeugend. Hab‘ Antworten parat – auf kritische Fragen bestenfalls schlagfertige.

Trotz der besten Vorbereitung auf diese Startup Finanzierung kann es hier zu einer Ablehnung kommen. Lass dir diese unbedingt schriftlich geben, denn ablehnen darf das Arbeitsamt deinen Antrag nur mit einer angemessenen, schriftlichen Erklärung. Und vor allem: Lass dich in einem solchen Fall nicht hängen. Ich glaube, dass fast jeder die Geschichte von Harry Potter Autorin Jay K. Rowling kennt. Sie wurde viele Male abgelehnt, bevor jemand an sie und ihre Story glaubte. Selbst die beste Idee kann mal abgelehnt werden. Das bedeutet noch lange nicht, dass sie weniger gut ist.

Fremdfinanzierung: Innovation Accelerator

Ganz stumpf ausgedrückt kann man Accelerator ins Deutsche mit „Beschleuniger“ übersetzen. Das kommt der ganzen Idee recht nahe, denn das Ziel von Accelerator Programmen ist es, innovative Geschäftsideen durch ein intensives Coaching innerhalb eines kurzen Zeitraums marktfähig zu machen. Es ist also mehr, als die bloße Startup Finanzierung.

Die Art dieser Programme stammt aus dem amerikanischen Raum und hat schon vielen Start-ups, wie Airbnb oder Dropbox, zu einem schnellen Wachstum verholfen.

Aber auch in Deutschland gibt es diese Finanzierung. Teilnehmen kann jedes Start-up, das sich mit einer innovativen Idee bei den jeweiligen Instituten bewirbt. Meistens werden allerdings nur wenige, vorwiegend hoch innovative Start-ups für solche Programme ausgewählt.

Was genau passiert in diesen Programmen? In der Regel bestehen Accelerator Programme aus intensiven Coachings, die oft in eine Art Boot Camp verpackt wurden. Hier bekommen die Gründer branchenerfahrene Mentoren zur Seite gestellt, die sie mit Wissen unterstützen, das in Workshops intensiviert wird. So ein Programm dauert meistens nur wenige Monate. Zum Abschluss stellen die teilnehmenden Startups den Investoren ihr marktfähiges Produkt oder ihre Dienstleistung in einem „Demo Day“ vor.

Die Erfolge sind vielversprechend, wie man an den vorhin genannten Beispielen sehen kann. Neben dem Coaching profitieren die Startups von einem internationalen Netzwerk und der Bereitstellung von anderen Ressourcen wie beispielsweise Bürobedarf und Infrastruktur. Im Gegenzug erhalten die Investoren dann kleine Anteile am Unternehmen. Bekannte Deutsche Accelerator Programme sind beispielsweise Axel Springer Plug and Play, Hubraum Accelerator, Pro7Sat1 Accelerator oder auch Startupbootcamp. Auch wenn meist nur eine Handvoll Start-ups in den Genuss eines solchen Programmes kommt, gilt wie immer: Wer nicht wagt, der nicht gewinnt.

Förderung: Stipendien

Gerade für Studenten, Hochschulabsolventen und Wissenschaftler sind Stipendien eine gute Finanzierungsalternative. Hier gibt es unzählige Angebote, mit denen Gründer ihren Businessplan ausbauen und an Coachingprogrammen teilnehmen können.

Die meisten Stipendien richten sich vor allem an technisch orientierte Produkte oder Dienstleistungen, aber auch mediennahe Produkte, IT oder das Handwerk werden durch verschiedene Programme gefördert. Hinter den Stipendien stehen oft öffentliche, nicht gewinnorientierte Forschungsinstitute, die den Studenten bzw. Absolventen mit Geld und Coaching zur Seite stehen.

Einer der bekanntesten Stipendien ist das EXIST- Gründerstipendium, das vom Bundesministerium für Wirtschaft und Technologie ins Leben gerufen wurde. Hier erhalten Gründer mit Ideen aus wissenschaftlichen Erkenntnissen, abhängig vom jeweiligen Bildungsstatus (Student/in, Absolvent/in oder Wissenschaftler/in), einen monatlichen Zuschuss von 800 bis 2500 Euro. Dazu kommen Fördergelder für Coachingprogramme in Höhe von 5000 Euro. Für diese nette Unterstützung verlangen die Förderer natürlich zeitnahe Resultate.

Eine etwas andere Art von Stipendium oder Unterstützung ist das Erasmus-Programm für Jungunternehmer. Ähnlich wie beim Erasmus-Programm an Hochschulen erhalten Jungunternehmer die Chance in ein erfahrenes Unternehmen im Ausland zu wechseln, um dort Erfahrungen und Wissen auszutauschen. Unterbringungs- und Reisekosten werden von der Europäischen Kommission bezuschusst.

Förderung: Wettbewerbe

Wenn dein Unternehmergeist schon geweckt ist, kann dein Wetteifer nicht mehr weit sein. Wettbewerbe bieten für Gründer und Start-ups eine ideale Gelegenheit, die eigene Geschäftsidee auf ihre Markttauglichkeit zu prüfen und natürlich einen schönen Gewinn einstreichen zu können. Das sind meistens Geld- oder Sachpreise. Schon alleine in Deutschland gibt es über 100 Wettbewerbe, an denen Start-ups und Gründer gegeneinander antreten können, beispielsweise am KfW Award oder dem IKT-Wettbewerb.

Letztlich ist das Preisgeld bei der Teilnahme an einem Wettbewerb zweitrangig, denn: Dabei sein ist Alles. Nein Spaß, natürlich gibt es bei dieser Art der Startup Finanzierung noch viele weitere Vorteile: Du kommst beispielsweise mit vielen anderen Gründern und Experten aus deiner Branche in Kontakt, die dich mit ihrem Wissen füttern. Aber auch der ein oder andere Investor verirrt sich öfter einmal zu einem solchen Wettbewerb.

Während der Wettbewerbsphase erhältst du praktische Tipps zur Businessplanerstellung und Zugang zu Workshops und Seminaren. Du baust ein Netzwerk auf, das du für dein weiteres Vorgehen nutzen kannst. Selbst die Kritik, auf die du bei der Jury stoßen kannst, hilft dir immens weiter, dein Geschäftsmodell zu verbessern.

Auch wenn der Sieg nicht deiner sein sollte, steigerst du durch die Teilnahme an einem solchen Wettbewerb deine Bekanntheit und lernst vielleicht deinen einen wichtigsten Geschäftskontakt kennen – wer weiß?

Übrigens: viele Gründer sind eher abgeneigt, ihre Idee in der Öffentlichkeit vorzustellen, da sie Angst vor Ideendiebstahl oder Imitation haben. Diese Angst kann ich dir nehmen. Ich nimm sie dir und verstecke sie dort, wo du sie nie wiederfinden kannst, denn ich bin der Meinung, dass es gut ist, seine Ideen zu teilen. Nur so erhält man zusätzliche Inspiration oder Perspektiven, auf die du in deiner eigenen Welt nie gestoßen wärst. Und meist fehlt anderen Gründern oder Investoren sowieso die Zeit und die Motivation, eine fremde Idee zu imitieren.

Fremdfinanzierung: Crowdfunding

Um an eine Finanzierung für dein Startup zu kommen, braucht es nicht immer ein Gespräch bei der Bank oder das Vorlegen deines Businessplans bei Investoren.

Es geht auch unkonventioneller, und zwar durch die Menschen in deinem näheren und weiteren Umfeld. Die Rede ist von Crowdfunding, was so viel bedeutet wie Schwarmfinanzierung. Hier macht es also die Masse aus. Wenn ein Mensch dir 10 € gibt, hast du 10 €. Wenn das aber 100 Menschen tun, hast du schon 1.000 €. So kann das immer weiter gehen.

So eine Crowdfunding Kampagne kann über Portale wie Startnext oder Indiegogo abgewickelt werden. Hier kannst du deine Idee zunächst ordentlich präsentieren. Gefällt sie den Menschen, geben sie dir kleine Beträge zur Unterstützung. Dafür erhalten deine privaten Investoren Belohnungen von dir, z.B. Gimmicks, Goodies, Gutscheine oder sogar Produktproben. Du als Unternehmer behältst also alle Geschäftsanteile für dich. Im Grunde verkaufst du also einfach nur dein Produkt, bevor es auf den Markt kommt. Im besten Fall zahlt dir die Crowd die komplette Entwicklung deines Produktes. Dies hat viele Start-Ups auch schon in Bedrängnis gebracht. Falls die Entwicklung nicht ganz so rund läuft, wie gedacht, wird die Crowd auch schon mal schnell verärgert.

Erfolgreiche Start-ups, die es durch Crowdfunding geschafft haben, sind zum Beispiel die smarten Kopfhörer von The Dash oder Bonaverde-Kaffee. Der Nachteil an dieser Art der Finanzierung ist jedoch, dass die Unterstützer stark von kreativen Ideen angezogen werden, welche meistens keine hohe Gewinnabsicht abzielen. Üblicherweise ist auch das Erreichen eines bestimmten Crowdfunding-Ziels von Nöten, ehe das Geld ausgezahlt wird. Darum ist diese Finanzierungs-Taktik schon in dieser Phase mit einem guten Marketing verknüpft. Schließlich musst du die Crowd von deiner Idee überzeugen und mitreißen.

Fremdfinanzierung: Crowdinvesting

Jetzt starten wir mit der Crowd mal so richtig durch. Anders als Crowdfunding richtet sich Crowdinvesting an langfristige Projekte und Unternehmungen, die bereits gegründet und zum Teil schon marktreif sind. Die Summen sind hier für gewöhnlich wesentlich höher als beim Crowdfunding, allerdings nach oben hin gedeckelt. Der größte Unterschied im Vergleich zum Crowdfunding: Beim Crowdinvesting handelt es sich um eine „richtige“ Investition der einzelnen Unterstützer. Hier werden keine Gimmicks oder Goodies, sondern echte Unternehmensanteile als „Belohnung“ vergeben.

Die Investoren erhalten für die Überlassung ihres Kapitals stille Anteile oder Rangrücktrittsdarlehen mit Erfolgsbonus. Die Modelle variieren, je nachdem über welche Plattform man sich als Gründer das Kapital einholt.

Als Anlaufstellen bieten sich zum Beispiel Seedmatch oder Companisto an. Hier wurden schon unzählige Start-Ups finanziert. Allerdings ist eine solche Finanzierung mit erheblichem Aufwand verbunden. Zuallererst musst du nämlich die Plattformen von dir überzeugen. Nicht jedes Start-Up wird für die Startup Finanzierung zugelassen, schließlich wollen die Plattform-Initiatoren ihrer Crowd auch einen gewissen Erfolg garantieren (was bei Unternehmensgründungen grundsätzlich eher schwierig einzuschätzen ist). Bist du erstmal zugelassen, wartet dann noch intensive Kommunikation mit deinen potenziellen Unterstützern auf dich. Jedoch solltest du nicht verzagen. Immerhin sind so schon viele Start-ups mit Summen im hohen, sechsstelligen Bereich finanziert worden. Na, wenn sich das nicht gelohnt hat.

Lass uns zusammen einen Businessplan erstellen.

Fremdfinanzierung: Business Angel

„Unternehmensengel“, zu neudeutsch auch Business Angel, sind Menschen, die oft bereits einen saftigen Erfolg in ihrer unternehmerischen Laufbahn eingefahren haben. Das können ehemalige Gründer sein, die frischen Start-ups gerne auf den Weg helfen. Es können aber auch gut betuchte Menschen sein, denen es Freude bereitet in ihrer Freizeit Jungunternehmer zu fördern. Manchmal findet man sogar Prominente und Stars unter diesen Business Angels. Diese bringen dir dann natürlich nicht nur Geld, sondern auch Publicity.

Allgemein unterstützen dich Business Angels vor allem in den frühen Phasen deiner Gründung mit Finanzspritzen, Branchenwissen, Know-how und wertvollen Kontakten. Er oder sie ist im Grunde dein Sparringspartner, der dich nach vorne peitscht und anfeuert. Für gewöhnlich investieren Business Angels um die 25.000-50.000 Euro, bei einer guten Idee und einem wohlhabenden Investor kann das aber auch gerne einmal mehr werden.

Wo findest du potenzielle Investoren für diese Startup Finanzierung? Verbände wie BAAR und BAND können dabei eine große Hilfe sein. Dort kannst du viele Business Angels finden und kontaktieren. Alternativ hilft es, zu netzwerken. Du glaubst gar nicht, wie viele Menschen bereit sind, Geld zu investieren. Vielleicht hast du sogar einen Business Angel in deinem Umfeld und weißt es noch nicht. Auch Wirtschaftsförderer deiner Stadt können dir behilflich sein, einen Investor zu finden.

Der Vorteil dieser Art der Startup Finanzierung ist, dass du Kontrolle und Mitspracherecht nur geringfügig abgeben musst, wodurch dein Spielraum nicht eingeschränkt wird. Das hängt jedoch auch stark davon ab, wie hoch das Investment und deine Marktreife sind. Von 5% bis 50% der Anteile ist in der Regel alles möglich. Zudem ist das investierte Geld frei von Zinsen oder Tilgungen. Es ist sozusagen frisches Eigenkapital. Das kann für dich gut oder schlecht sein. Für manchen Gründer fällt dadurch der persönliche Druck weg. Andere wiederraum brauchen diesen Druck, um zielstrebig zu sein. Zu welcher Gruppe gehörst du?

Die Nachteile eines Business Angels sind eher menschlicher Natur. Zum Beispiel, wenn vorab nicht genau geklärt werden kann, mit welchen Leistungen dein Unternehmen unterstützt wird. Zum anderen kann das Verhältnis zu deinem Business Angel bei persönlichen Konflikten leiden, sodass sich dieser für dich sogar in einen Business Devil verwandeln kann. Natürlich muss dir bewusst sein, dass du dir damit eine Art Mitgründer ins Boot holst. Mit Respekt und guter Kommunikation lassen sich solche zwischenmenschlichen Probleme ganz gut vermeiden oder lösen.

Am Ende ist und bleibt der Business Angel eine beliebte Wahl bei Gründern, wenn es darum geht, finanzielle und beratende Unterstützung in einem Aufwasch zu erhalten.

Fremdfinanzierung: Venture Capital

Es gibt wohl keinen jungen Gründer, der nicht von einer Startup Finanzierung durch Venture Capital (VC) träumt. Viele glauben, dass sie es dann geschafft haben. In gewisser Hinsicht haben sie damit auch nicht ganz unrecht, aber alles der Reihe nach.

Venture Capital wird auch Wagnis- und Risikokapital genannt und ist eine eher klassische Form der Finanzierung durch externen Kapitalgeber. Meistens handelt es sich hierbei um Venture Capital Fonds. Wie der Name „Fonds“ schon suggeriert, ist dies eine Ansammlung an privaten oder institutionellen Geldern, die von einem Fondsmanager investiert wird – am besten zum Wohle der Anleger.

Im Grunde unterscheidet es sich eigentlich nicht viel von einem Business Angel. Der Fonds investiert in dein Unternehmen und erhält dafür von dir Firmenanteile, weshalb für dich keine Zinsen oder Tilgungen fällig werden. Das Risiko für die Investoren liegt darin, dass beim Scheitern deines Startups die gesamte Summe verloren geht. Soweit also nichts Neues. Auch auf organisatorische Hilfe und Expertise des VC kannst du zurückgreifen. Auch die Fondsmanager verfügen über beste Kontakte und wertvolles Know-how.

Jedoch gibt es zum Business Angel einige Unterschiede, die wir hier nicht in aller Tiefe beleuchten können, aber Grundlegendes solltest du wissen. Venture Capital erhält man zumeist erst in einer späteren Finanzierungsrunde. Zumindest in Deutschland ist eine frühere Finanzierung eher selten der Fall, es sei denn, es handelt sich um eine herausragende Gründerpersönlichkeit oder man hat schon früh bewiesen, dass man sehr starkes Wachstum generieren kann. Du kannst dir vorstellen, dass ein späteres Einsteigen auch mit einer höheren Investition verbunden ist. Durch Venture Capital kannst du mehrere Hunderttausend Euro für dein Startup generieren – nach oben gibt es hier kein Ende. Es gibt Startups, die schon mit mehreren Milliarden Euro finanziert wurden. Krasse Sache, oder?

Dafür sind Venture Capital Fonds aber auch um einiges formeller als Business Angels. Sie wollen regelmäßige Berichte über die Vorgehens- und Entwicklungsschritte deines Start-ups haben und/oder, dass ein Aufsichtsrat ins Leben gerufen wird. Das bedeutet für dich als Gründer zum einen, dass du ein Teil der Kontrolle und des Mitwirkungsrechts abtreten musst und zum anderen dem Druck ausgeliefert bist, möglichst schnell Erfolge zu erzielen. Schließlich wollen Venture Capital Fonds nur das Eine: Rendite auf ihr getätigtes Investment erzielen. Trotzdem spricht eine große Finanzierungssumme, Unterstützung in Organisation und Strategie und der Zugang zu einem großen Netzwerk für sich.

Fremdfinanzierung: Crowdlending

Jep, so eine Masse an Menschen birgt großes Potential, darum kommt bei dieser Form der Startup Finanzierung schon wieder die Crowd ins Spiel. Wie es der Name vielleicht schon verrät, kannst du auch Kredite von privaten Investoren erhalten. Der wesentliche Vorteil besteht darin, dass das Geschäftsmodell nicht vor den Beratern einer Bank verteidigt und akzeptiert werden muss. Dies ist – wie oben bereits beschrieben – für höchst innovative Ideen, von Vorteil, die am Markt noch nicht existieren, da es für diese meist schwierig ist einen herkömmlichen Kredit zu erhalten. Banken sind eben konservative Wesen.

Die Konditionen beim Crowdlending werden normalerweise zu Beginn der Investition ausgehandelt. Darin ist unter anderem geregelt, wie hoch der Zinssatz ist und auf welche Zeit der Kredit gewährt wird. Zum einen können Investoren dadurch eine höhe Rendite erwarten, zum anderen müssen sie sich auch mit dem Risiko des ausbleibenden Erfolgs anfreunden.

Für dich Als Gründer ist das eine Alternative, wenn du keine Anteile abgeben willst und die Bank dir einen Strich durch die Rechnung machen will. Im Zweifel zahlst du beim Crowdlending zwar ein bisschen höhere Zinsen, aber zumindest erhältst du die finanziellen Mittel, um weiter zu machen.

Bekannte Plattformen für Crowdlending in Deutschland sind beispielsweise Auxmoney, Lendico oder auch Smava.

Trick: Leasing

Nanu? Das kennt man doch sonst nur von Autos und schweren Maschinen. Inzwischen kann man aber fast alles leasen – vom Werkzeug bis zum Bürostuhl. Und ja, Leasing ist keine richtige Finanzierungsart, aber es ist ein Trick wie du gerade zu Beginn hohe Ausgaben vermeiden kannst und deine Kostenseite komplett variabel gestalten kannst. Du drehst den Spieß also um – weniger Ausgaben, weniger benötigtes Kapital.

Leasen kannst du, wie schon gesagt, fast alles, also auch das, was du in deinem Büro herumstehen hast. Damit schonst du vor allem deine Liquidität und kannst eventuell auch deinen Kapitalbedarf senken. Wie? Das ist eigentlich sehr einfach: Beim Leasing kannst du deinen Bedarf jederzeit anpassen oder sogar abbestellen, was deine Kostenseite sehr flexibel hält. Du verwendest eben nur das, was du auch wirklich brauchst und finanziell stemmen kannst. Somit kannst du also ganz in Ruhe ausprobieren, ob deine Geschäftsidee so funktioniert, ohne gleich horrende Beträge in Maschinen, Ausstattung oder Produktentwicklungen zu stecken.

Allerdings solltest du dich vorab genauestens über die Konditionen informieren, denn oft ist eine Mindestlaufzeit des Leasing Vertrages vorgesehen, aus der man vorab sehr schwer wieder herauskommt. Damit wäre die Flexibilität dahin. Außerdem trägst du die volle Haftung für den Verlust oder Beschädigung des gemieteten Gegenstandes, was unter Umständen eine Menge Geld kosten kann. Wenn die Leasingkonditionen nicht passen, solltest lieber auf die guten alten Kredite zurückkommen. Natürlich fallen die aufsummierten Kosten beim Leasing höher aus, als bei einem einmaligen Kauf. Jedoch sind diese eben auch auf den gesamten Zeitraum aufgeteilt und schlagen nicht in einen Brocken zu buche.

Tatkraft: Work Investment

Auch wenn Geld eine mehr als wichtige Rolle spielt, hilft es manchmal doch mehr, wenn einem mit Wissen und Fähigkeiten unter die Arme gegriffen wird – eine ganz besondere Form der Startup Finanzierung. Ich spreche von jemandem, der für deine Idee genau so brennt, wie du und ein Teil davon werden möchte. Eine Person mit den gewissen Fachkenntnissen und Know-how der Branche, einer, der Arbeit statt Geld in dich investiert. Genau dafür steht der Begriff Work Investment. Statt einer Finanzspritze bekommst du motivierte Experten für dein Team, die dir tatkräftig zur Seite stehen. Als Gegenleistung für die Expertise werden ihnen Anteile am Unternehmen angeboten.

Das Schöne an Work Investment ist, dass es selbst in der frühsten Phase der Entwicklung eingesetzt werden kann, anders als beim Crowdfunding beispielsweise. Und letztlich können Tipps und Tricks von erfahrenen Gründern auch genutzt werden, um finanzielle Engpässe zu vermeiden. Am Ende des Tages ist es eine Art „Mitgründer“. Das hängt aber davon ab, wie wichtig dir kontinuierliche Mitarbeit ist, oder ob du das Work Investment nur für eine bestimmte Aufgabe (z.B. der der Produktentwicklung) benötigst.

Und jetzt, lass es Geld regnen. Bleib motiviert

Felix